Consolidação do Mercado de Software no Brasil

Postado por Marcelo Sinhorini em 17/08/2021 em MercadoNo momento em que o Brasil, assim como o mundo, passam por grandes transformações, o mercado de software brasileiro está em profunda adequação, acelerado pela busca das empresas pela transformação digital, como forma de sobrevivência competitiva.

Movimentações recentes de empresas de TI (Tecnologia da informação) abrindo capital na bolsa de valores, grupos agregando empresas e formando holdings e players já consolidados abocanhando por meio de aquisições empresas estratégicas a seu planejamento, está de fato elevando o nível empresarial brasileiro no setor de tecnologia, mais especificamente softwares.

Um estudo recente da EY nomeado Global Capital Confidence Barometer, apontou que 49% das empresas planejam investir em aquisições nos próximos 12 meses (dados base 2020), como forma de acelerar o crescimento de seus negócios.

IPO das empresas de software

A Locaweb (LWSA3), no seu IPO, ultrapassou o valor máximo previsto (R$ 1,57 bilhão), e no primeiro dia de negociação subiu para R$ 2,75 bilhões de valor de mercado e atualmente seu valor é de impressionantes R$ 12,8 bilhões, para uma empresa que comunicou ao mercado uma receita de R$ 488 milhões, com ebitda de R$ 100 milhões em 2020.

Fernando Cirne, foto, CEO Locaweb

Hoje em dia a empresa oferece diversas soluções para criação de sites, e-commerce, e-mail, sendo que várias marcas estão sob o portfólio da Locaweb: All iN, KingHost, Cluster2Go, Delivery Direto, Tray, Tray Corp e Yapay. Seu modelo de negócio é quase todo baseado em assinaturas, atendendo no total 350,5 mil clientes, segundo dados oficiais da empresa de Julho 2021.

Recentemente anunciou a aquisição Organisys Software (Bling), que formaliza a sua entrada no mercado de sistemas de gestão (conhecidos também como ERP), por aproximadamente R$ 524,3 milhões, uma empresa que anunciou em 2020 um faturamento de R$ 60 milhões, ou seja quase 9x o faturamento.

Outro caso que podemos exemplificar, é a Neogrid (NGRD3), que abriu capital em dezembro de 2020, no ano passado teve uma receita de R$ 212 milhões, com R$ 50,67 milhões de ebitda e hoje possui um valor de mercado de aproximados R$ 1,51 Bilhões, múltiplos de 30x ebitda.

Miguel Abuhab, (foto), fundador da Neogrid.

Ressaltamos que empresas de tecnologia também estão buscando IPO fora do Brasil, como o caso da VTEX, plataforma brasileira de comércio eletrônico e da Zenvia, empresa de soluções de tecnologia com foco em comunicação e chatbots, que abriram capital na Bolsa de NY (NYSE).

Grandes transações privadas na área de software de gestão.

Com a entrada de capital por meio do IPO, as empresas abastecem seus caixas e partem para o mercado em busca de oportunidades de aquisição. Temos acompanhando grandes transações acontecendo no mercado privado de fusões e aquisições, conhecidos pela sigla M&A (Merge and Acquisitions), como a Stone comprando a LINX (LINX3) por R$ 6,7 bilhões e a TOTVS (TOTS3) comprando a RD Station por aproximadamente R$ 2 bilhões.

Os fundadores da Resultados Digitais (foto): (da esquerda para direita) Pedro Bachiega, André Siqueira, Eric Santos, Bruno Ghisi e Guilherme Lopes.

Obviamente que a Stone fez a aquisição da LINX para aproximar as operações de varejo e de serviços financeiros em uma combinação de tecnologia e atendimento aos lojistas, a LINX, que também tinha capital aberto na Bolsa de Valores. Em 2020, a receita da LINX foi de R$ 876,3 milhões, com Ebitda (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) de R$ 113,4 milhões, com a venda ela foi precificada perto de 60x ebitda.

Alberto Menache (foto), fundador LINX

A Linx é uma empresa de software de gestão, conhecidos como ERP (Enterprise Resource Planning), é considerada a maior software house da América Latina em sistemas de gestão especializados no segmento de varejo. A empresa começou atendendo pequenos negócios na região do Brás e Bom Retiro, em São Paulo, uma região de grande volume de comerciantes, o ERP na época era o MicroMalhas, software voltado para varejo de moda.

Em 1990, o software passou a ser chamado de LINX e se transformou, mais tarde, passou a se chamar LINX ERP, dedicado a atender uma maior gama de subsegmentos no setor de varejo. Segundo dados de mercado da IDC, a LINX possui 40,2% do mercado de software para varejo no Brasil.

A TOTVS, hoje com valor de mercado de aproximadamente R$ 20 bilhões e gerado uma receita em 2020 de R$ 2,60 Bilhões, fez a aquisição da RD Station, empresa especializada em software de automação de marketing digital, que foi avaliada em R$ 2 bilhões, 10x a menos que a empresa compradora e com uma receita líquida prevista para 2021 de R$ 206 milhões de reais.

A TOTVS com a compra da RD Station terá uma maior consolidação na área de Business Performance, possibilitando que atue em mais áreas do setor de tecnologia B2B, além do marketing digital agora com a RD Station, suas soluções estão presentes nas áreas de Gestão e Techfin.

Dennis Herszkowicz (foto), diretor-presidente da TOTVS.

O múltiplo que são avaliadas é diferente para as empresas que avaliam.

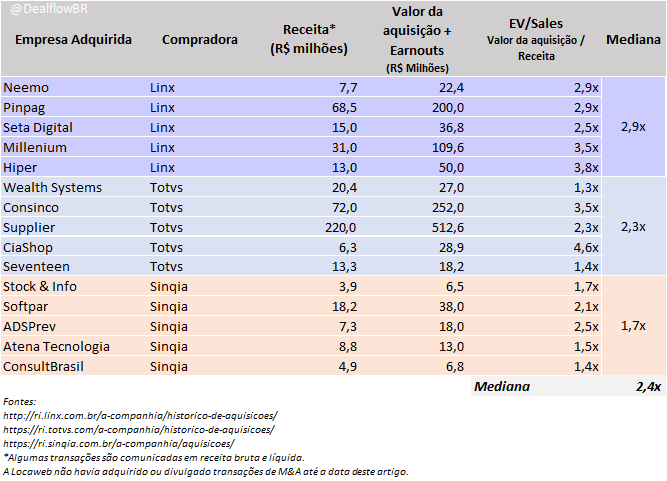

Um detalhe chama à atenção sobre a metodologia usada de valuation das empresas listadas na bolsa quando fazem às suas aquisições. A média dos múltiplos de Valuation que a TOTVS, LINX e Sinqia recentemente tem calculado nas suas aquisições, foi de 2,4x da receita anual. (Neste valuation já é contemplado o valor de earn-outs contingenciados que poderão, ou não, ser atingidos e efetivados). Sendo que TOTVS está avaliada hoje (agosto de 2021) em 6x sua receita anual.

Em dados anualizados de 2019, O múltiplo de avaliação sobre a receita são esses; TOTVS (TOTS3) 4,8x da receita anual; Locaweb (LWSA3) 9,5x da sua receita anual, LINX (LINX3) 4,4x da sua receita anual e Sinqia 6,8x a sua receita anual.

Últimas cinco transações de M&A — dados divulgados em Fatos Relevantes e Comunicados das empresas.

Crédito tabela: Médium / DeadflowBR

Qual motivo desta diferença na precificação das adquiridas ?

Devido a fragmentação do mercado de software e grande capilaridade de soluções, existem plataformas como o Muruntau onde são catalogadas quase 4 mil empresas deste setor, existe uma clara pulverização ocasionando um baixo nível de competição por operações de fusões e aquisições (M&A Merge and Acquisition) sendo assim, as empresas compradoras estão em vantagem e se encontram numa posição favorável no processo de negociação, precificando as empresas a múltiplos menores do que elas mesmo são avaliadas.

E quando uma empresa vai a bolsa de valores com uma precificação mais atraente, faz com que haja um ganho instantâneo de valor da empresa lista na bolsa a partir da execução da estratégia de M&A, pois ela faz a aquisição a 2,4x a receita e quando incorporada ao seu balanço o faturamento da adquirida, como valor de mercado esses 2,4x precificados saltam a 6x, ou 7x, por conta do valuation da empresa compradora.

Também é importante ressaltarmos que essa avaliação das empresas negociadas na bolsa de valores, tem base em alguns indicadores tais como: métricas (de crescimento, retenção de clientes e rentabilidade), volume de MRR ou ARR para as receitas recorrentes e previsíveis, o montante da receita e as taxas de retorno (TIR) atrativa para investidores de bolsa, mesmo elas sendo negociadas a múltiplos maiores.

Gigantes estão chegando, as holdings de software.

E outro movimento que estamos acompanhando no setor é a formação de grandes holdings com empresas já consolidadas que buscam sinergias e juntam-se para reduzir despesas administrativas por meio de CSC (Centro de Serviços Compartilhados), aumentar a margem do seu negócio e efetuar vendas cross, atendendo uma mesma empresa com portfólio mais completo de serviços e soluções.

Seguindo teses de investimento como a da empresa canadense Constellation. A Constellation foi fundada em 1995 para montar um portfólio de empresas de software verticalizado, especializados em determinado setor de mercado. Desde então, cresce através de uma combinação de aquisições e crescimento orgânico e estabelecem uma base de clientes ampla e diversificada.

No Brasil movimento parecido estão acontecendo, como a constituição da VMS (Vertical Market Software), que estará entre as 3 maiores empresas de tecnologia do Brasil listada na bolsa de valores (B3), agregando mais de uma dezena de empresas de tecnologia, com faturamento previsto acima de R$ 1 bilhão, com plano estratégico de após IPO buscar novas oportunidades de empresas para aquisição, sendo assim, mais um gigante está se formando e acreditamos será anunciada em breve.

Outro caso é a Nuvini, grupo de empresas de Software as a Service (SaaS), que recentemente anunciou a aquisição da Onclick, empresa especializada em sistemas de gestão ERP para e-commerce. Essa é a sua quinta aquisição anunciada pelo grupo desde o começo de 2021. De acordo com a empresa, a meta é encerrar o ano com 15 novas empresas integrando o seu portfólio.

Pierre Schurmann (foto) CEO da Nuvini

A projeção da empresa é terminar 2021 com um faturamento de R$ 450 milhões e 25 empresas no portfólio. Em quatro anos, o projeto é adquirir mais 85 empresas e chegar a um faturamento de R$ 4 bilhões por ano.

Mas quais são os fatores por esse movimento societário efervescente de abertura de capital (IPO), aquisições no mercado privado e formação de holdings.

6 Fatores para o aquecimento do mercado de software brasileiro.

1. Mercado pulverizado: um mercado onde o existe um número grande de empresas, de pequeno e médio porte, como hoje é o mercado de software de gestão, propícia um cenário para a consolidação.

2. Produto de missão crítica: Quando um setor desenvolve um produto/serviço de missão crítica, ou seja, algo que está no "coração" da operação do seu consumidor final [público-alvo] , neste caso estamos falando de sistemas de gestão, que sem muitas explicações, são de missão crítica dentro de uma corporação, pois são nestes softwares que temos as atividades empresariais sendo executadas dia-a-dia.

3. Previsibilidade de receita: Investidores e empresários se dedicam a minimizar riscos e um modelo de negócio com previsibilidade de receita é extremamente atrativo.

Como é no setor de software de gestão, onde muitas empresas atuam com o modelo de SaaS (Software as a Service), onde as empresas pagam por uma assinatura mensal para a utilização dos sistemas ERP, e isto gera um faturamento previsível, o que é muito atrativo para o capital de investidores.

4. Ganhos de escala: Todo setor com potencial para consolidação deve ter ganho de escala, onde o algoritmo para alavancagem de negócios não é proporcionalmente igual a capacidade de investimento, de forma clara, para se atender mil clientes o capital a ser investido é "X", o que é uma fração de "X" para se atender a dois mil clientes, e não "2X" como em muitos outros modelos empresariais.

Este ganho de escala é algo extremamente atrativo quando identificado em oportunidades de fusão de empresas, onde existem ainda ganhos de escala nas operações de suporte e administrativas.

5. Originação de processos financeiros: Cada vez mais bancos digitais, fintechs entre outras empresas do setor financeiro, estão de olho no setor de software, principalmente de gestão, para plugar serviços de integração bancária, bancos digitais, antecipação de recebíveis, marketplace de fundos entre outras soluções que dependam da originação gerada dentro dos ERP’s.

6. Poucas empresas listadas na Bolsa: Poucos casos de empresas essencialmente de software listada na B3 (Bolsa de Valores de SP), esse pode ser um ingrediente importante nesta receita, onde o apetite por investidores por papéis destas empresas.

Inovação e escala a favor da maturidade de gestão.

Percebemos no momento atual algo muito positivo e que amplia a maturidade de gestão das empresas consumidoras de software, ou seja, a grande maioria do mercado, que por meio do uso da tecnologia, com empresas provedoras mais preparadas, integradas, inovadoras e geridas de maneira mais profissional, com capital para investimento em pesquisa e desenvolvimento, promovendo ganhos de escala, resultando em preços mais atrativos e serviços melhores, acentuam um ciclo virtuoso à favor da competitividade, bons ventos sopram.

Por Marcelo Sinhorini, diretor-executivo do Grupo Portal ERP.